单周超额回撤超10%!风控模型出现失效,未来量化私募还会有更好的超额收益吗?

每经记者 李娜 每经编辑 叶峰

图片来源于网络,如有侵权,请联系删除

春节前一周,跟踪中证500指数和中证1000指数的量化私募产品,出现了较大的超额回撤,有的超额回撤甚至超过了10%。2024年开年以来,遭遇的超额回撤让过往顺风顺水的量化私募基金面临了一场极端考验。

图片来源于网络,如有侵权,请联系删除

不少购买了量化私募基金产品的投资者也开始感到迷茫,量化基金的未来还能继续看好吗?

历史性大回撤

春节前一周,量化私募遭遇的至暗时刻终于浮出了水面,尤其以500指数和1000指数量化私募为主。

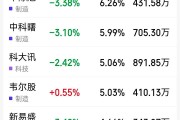

来自招商证券大厦营业部汇总的部分量化私募基金的业绩显示,2024年2月4日至2月8日,以纳入统计的19家量化私募基金旗下中证500指数类的产品表现来看,黑翼、天演等17家公司都远远跑输了指数的同期表现。少数量化私募旗下的500指数类产品超额收益由正转负,且单周超额回撤甚至超过了10%。

超额回撤是指投资组合在特定时期内与其基准相比的负差值。节前的一周,在大量资金集中买入中证500ETF和中证1000ETF的行情里,市场的风险已经变成了是否持有足够多的成分股,放大了成分股持股这个风险因素的影响,如果持有的中证500、中证1000成分股不够高,那么就会带来巨大的超额回撤。

排排网数据显示,启林中证500指数增强32号,截至2月8日,单位净值为0.6828元,2024年以来收益率为-25.14%。

针对500指增私募产品的差异,某量化私募人士表示:“由于各家的策略不一样,有的公司选择复制成分股做T就行。”

而在跟踪中证1000指数类私募产品,10家私募旗下的量化产品整体在节前一周均未获得正向超额收益。

而在北京卓识私募基金发布的运作情况说明中,卓识中证500指增,在春节前一周超额收益为-11.7%,中证1000指增同期为-7.7%。

回顾这段行情,不少量化私募基金也是感叹不已:“前所未有的冲击”“基本破了各家的单周回撤历史纪录”“这是过去十多年从来没发生过的情况。”等字眼频繁出现在私募公司的运作情况说明报告中。

卓识私募基金就认为,2024年春节前两周的时间,A股市场大幅波动,让量化行业和量化风控经历了前所未有的冲击。

风控遭遇挑战

春节过后,针对节前的糟糕表现,多家机构发布了运作情况说明。

每经记者翻阅了灵均、杭州龙旗、世纪前沿、玄信等多家量化私募发布的运作情况,其中均提到极端市场行情下,量化投资如何进行有效风控的问题。

在灵均发布的投资策略运作情况中,公司表示,2024年2月5到8日,市场上大量资金避险式的扎堆进入到中证500/1000ETF成份股里,导致成份股内股票相对于成份股外股票出现了明显的上涨,伴随着市场波动的进一步加剧,更多管理人开始收紧风格敞口来贴近指数。在这种环境下,风控中对于非线性市值等因子的风控条件直接走出了10年以来5倍标准差的幅度,短期风控的条件则完全与模型是否在中证500/1000指数之内拿了足够多的股票正相关,这直接导致了本轮超额的大幅回撤。

量化私募世纪前沿表示,在纯粹市场行为的风险下,市值敞口波动通常约束在0.3个标准差。但由于近期市场行情较为极端,大小票分歧程度达到历史高位,具体来讲,中证2000、中证1000与沪深300指数的收益率差距多次超过3个标准差,其中在2月5日,这一差距达到了7个标准差。由于量化投资是基于历史数据挖掘和统计学规律来开发策略,挖掘正常市场行情下的错误定价,为市场有效性作出修正。在近期的极端行情下,Alpha及风控模型有一定失效。

量化私募玄信针对玄信财享中性1号产品净值于节前一周的剧烈波动表示,公司风控模型获取市场异常数据后,触发了约束执行,大幅降低风格暴露敞口,并最终将敞口约束为0。风控模型降低了风格方向上超额回撤的可能性,但对于成分股内外的极大差异作用不明显,甚至在成分股内选股也会因为结构化的差异导致超额回撤,最终造成了此次回撤。

意想不到的大回撤,也让私募基金变得异常繁忙,量化私募春节也不休息了。

北京卓识私募就表示,针对多种极端行情下的风控优化问题,研发团队在春节期间全程加班,进行了高强度的策略迭代开发,已经完成了升级版本的500指增、1000指增、中性对冲策略,并将于春节后上线。

量化超额还能更好做?

提及当下的量化私募,某资深券商托管人士向记者表示,其实目前投资者是有些焦虑的,但更多的是担心。

对于量化私募的未来,该券商托管人士则并不是担心,他认为相比主观,量化有很多优势,前景还是比较明朗的。

私募北京卓识认为,春节前的这次超额回撤后,有几点变化是确定性很高的,一是,量化策略的竞争会减弱很多。经历这次行情后,量化行业的整体规模会有所收缩。一些量化资金的赎回、DMA规模的大幅下降,都会降低量化策略的竞争,让超额比之前更好做。

二是,量化的风险经过了充分释放。未来量化策略的运作将会轻装上阵,迎来相对较好的市场环境。经过这次超额回撤后,量化的市场已经得到出清,还能坚持持有量化策略的投资人,相信一定会迎来超额的反弹和收益的恢复。

经过几年狂飙突进之后,量化私募的规模早已超万亿元,行业发展将进入稳定的“精细化时代”。

衍复投资认为,此次超额回撤事件有多项催化剂,包括中小市值股票在春节前流动性枯竭,资金大量买入500ETF,导致市场交易环境变化等。上述催化剂缺一不可,才会导致超额的历史性回撤。因此,这一回撤在未来几乎不会复现。

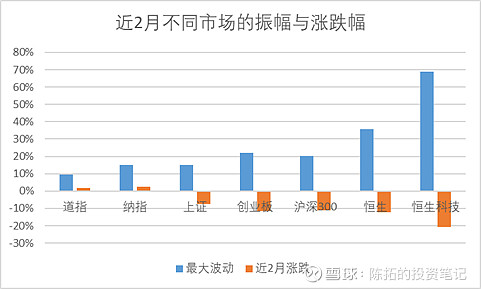

叠加利好政策引发的中小市值股票超跌反弹,之前避险的量化机构卖掉500成分股重新在全市场买入股票等因素,我们有理由相信中证500、1000指增策略的超额会进入一个快速恢复期。此外,当前A股各大宽基指数的估值水平相较于年初进一步下降,后期有望迎来超跌反弹;IC股指期货空头合约的贴水收敛至0左右水平,对冲成本回归高性价比区间。

推荐阅读:

指南财经网

指南财经网