五家上市银行2023年业绩快报预喜 资产规模保持较快增长

中国网财经1月23日讯(记者 王金瑞)迈入2024年以来,A股上市银行陆续发布2023年业绩快报。截至目前,已有招商银行、中信银行、杭州银行、长沙银行、齐鲁银行五家银行发布2023年业绩快报。

图片来源于网络,如有侵权,请联系删除

中国网财经记者梳理发现,五家银行净利润均实现同比增长,其中杭州银行、齐鲁银行净利润实现双位数增长。值得关注的是,五家银行资产规模稳步增长,资产质量保持稳健,不良贷款率皆有所下降。

业内专家表示,总体来看,银行业2023年全年有望实现收入和利润的小幅正增长,中小银行受区域经济增长影响,经营业绩差异化明显。

净利润均实现同比增长

上述五家银行2023年业绩快报数据显示,招商银行、中信银行两家股份行营业收入出现小幅下滑,而杭州银行、长沙银行、齐鲁银行三家城商行营业收入实现同比增长,增速均超过5%。此外,五家银行净利润均实现同比增长,其中杭州银行、齐鲁银行净利润实现双位数增长,分别为23.15%、18.02%。

从营业收入来看,2023年,招商银行、中信银行、杭州银行、长沙银行、齐鲁银行实现营业收入分别为3391.23亿元、2058.96亿元、350.16亿元、248.03亿元、119.52亿元,同比增速分别为-1.64%、-2.60%、6.33%、8.46%、8.03%。

数据显示,五家银行净利润均实现同比增长。2023年,招商银行、中信银行、杭州银行、长沙银行、齐鲁银行归属于上市公司股东的净利润分别为1466.02亿元、670.16亿元、143.83亿元、74.63亿元、42.34亿元,同比增速分别为6.22%、7.91%、23.15%、9.57%、18.02%。

光大银行金融市场部宏观研究员周茂华接受中国网财经记者采访时表示,从公布业绩快报的银行看,净利润同比保持增长,反映银行经营保持稳健。“2023年金融资产价格波动,银行持续让利实体经济与存款负债成本压力上升压缩净息差,对银行整体经营造成不小压力。”周茂华称。

“银行积极让利实体经济,净息差下降并且处于低位,对营业收入和利润增长带来负面影响。”邮储银行研究员娄飞鹏分析称,总体来看,银行业2023年全年有望实现收入和利润的小幅正增长,中小银行受区域经济增长影响,经营业绩差异化明显。

资产规模保持较快增长

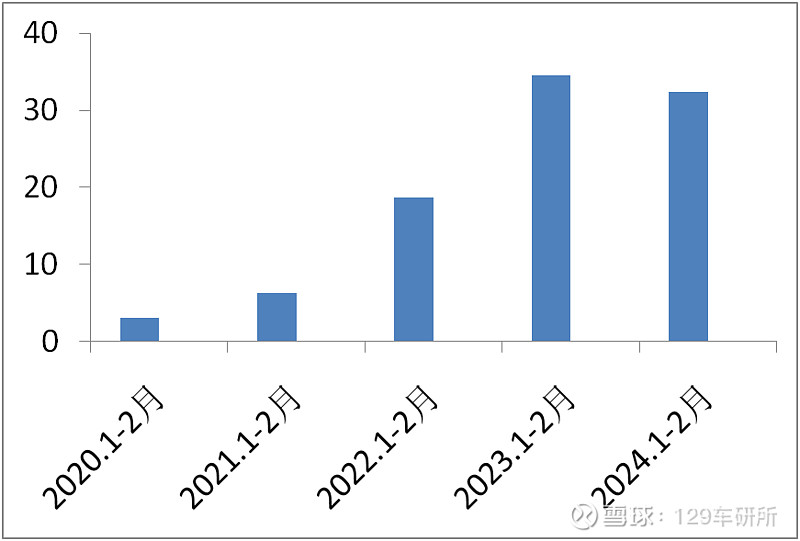

2023年,银行业围绕服务实体经济加大贷款投放,贷款保持较高增速,较好地满足企业和居民的融资需求。2024年1月12日,人民银行发布2023年金融统计数据报告显示,2023全年人民币贷款增加22.75万亿元,同比多增1.31万亿元。

从资产规模来看,五家银行均稳步增长,其中三家城商行增速超过10%。数据显示,截至2023年末,招商银行、中信银行、杭州银行、长沙银行、齐鲁银行资产规模分别为11.03万亿元、9.05万亿元、1.84万亿元、1.02万亿元、0.61万亿元,增速分别为8.77%、5.91%、13.91%、12.74%、19.56%。

值得关注的是,招商银行、杭州银行、长沙银行、齐鲁银行贷款总额均实现较快增长,其中,杭州银行、长沙银行两家城商行贷款增速要高于资产规模增速。截至2023年末,招商银行贷款和垫款总额65088.65亿元,增幅7.56%;杭州银行贷款总额8070.96亿元,增幅14.94%;长沙银行发放贷款及垫款本金总额4883.91亿元,增幅14.64%;齐鲁银行贷款总额3001.93亿元,增幅16.69%。

就资产质量来看,五家银行不良贷款率皆有所下降。数据显示,截至2023年末,招商银行、中信银行、杭州银行、长沙银行、齐鲁银行不良贷款率分别为0.95%、1.18%、0.76%、1.15%、1.26%,分别较2022年末减少0.01个百分点、0.09个百分点、0.01个百分点、0.01个百分点、0.03个百分点。

“银行不良贷款率下降既有贷款投放快速增加导致分母扩大的因素,又有银行通过各种方式进行不良贷款催收、加大不良资产处置力度等降低了不良贷款余额导致分子缩小的因素。”娄飞鹏分析称。

招联首席研究员董希淼表示,2023年银行整体的经营情况总体稳定,资产规模、负债规模增长速度相对会较快,整体上有可能会接近两位数的增长;盈利指标会有明显下降,但总体能实现正增长;资产质量总体会保持平稳,但下行的压力比较大。

“整体看,我国经济保持良好复苏态势,国内银行积极应对挑战,优化资产负债结构,持续加大不良资产处置等,银行整体经营和资产质量将继续保持稳健。”周茂华称。

(责任编辑:王晨曦)推荐阅读:

战“疫”实录|“非常时期,非常之举” ——继十堰张湾后,湖北又一区县将实施“战时”管理

指南财经网

指南财经网