中小券商引国资背景股东 探索差异化发展之路

近年来,在行业竞争加剧的趋势下,中小券商的生存空间进一步受到挤压。部分中小券商纷纷引入具有国资背景的新股东,以进一步推动综合实力的提升,探索特色化、差异化发展之路。

图片来源于网络,如有侵权,请联系删除

东北证券近30%股权将易主

与国资股东关系更为紧密

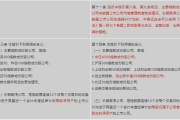

3月27日晚,东北证券发布公告称,公司第一大股东吉林亚泰(集团)股份有限公司(以下简称“亚泰集团”)拟出售持有的公司29.81%的股份。其中,拟将持有的公司20.81%股份出售给长春市城市发展投资控股(集团)有限公司(以下简称“长发集团”),拟将9%股份出售给长春市金融控股集团有限公司或其指定的下属子公司(以下简称“长春金控”)。3月27日,亚泰集团分别与长发集团和长春金控签署了《意向协议》。

从股权穿透来看,这两笔股权交易的转让方及受让方均具有国资背景。目前,东北证券无控股股东、无实际控制人,股权转让方亚泰集团与受让方之一长发集团同受长春市国资委控制,且长发集团直接持有亚泰集团3.38%股份;另一位受让方长春金控则由长春市财政局100%控股。

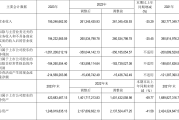

从股权结构来看,截至2023年三季度末,东北证券第一大股东是持股30.81%的亚泰集团,而第二、第三大股东分别是持股11.79%的吉林省信托有限责任公司(以下简称“吉林信托”)和持股3%的长春建源置业有限公司。若上述两笔股权转让交易顺利完成,东北证券第一大股东将变为持股20.81%的长发集团,第三大股东将变为持股9%的长春金控,第二大股东吉林信托的实控人也为吉林省财政厅,至此,东北证券的前三大股东将均为国资背景企业。

排排网财富研究部副总监刘有华对《证券日报》记者表示:“国资背景的加持,能够让中小券商在风险管理、品牌影响力、业务扩展、资本实力以及人才队伍建设等诸多方面得到增强和提升,有助于其在激烈的市场竞争中稳固和提升自身地位,有利于其长期稳定发展。”

中小券商股权流转频繁

引入国资寻求发展

近年来,随着行业竞争加剧,券商对资本的需求也有所上升,多家中小券商选择引入国资以获得更充足的发展助力,提升整体综合实力。

去年7月21日,诚通证券与北京朝阳国资签署增资协议,获得国资增资。2022年,武汉国资通过股份受让入主九州证券,成为九州证券实控人。2023年,九州证券更名为华源证券。同年,证监会核准金融街投资成为恒泰证券、恒泰长财证券、新华基金的实际控制人,而金融街投资的实控人为西城区国资委。

“对于国有资本来说,掌握券商牌照和拥有金融企业股权,有利于更好地服务国资企业高质量发展、创造更多收益。”萨摩耶云科技集团首席经济学家郑磊对《证券日报》记者表示。

“中小券商想进一步开拓生存发展空间,可以考虑提供差异化与特色化服务。”中国金融智库特邀研究员余丰慧对《证券日报》记者表示。

刘有华认为,中小券商想要在竞争中获得更有利的地位,应扬长避短、另辟蹊径。实力较弱的中小券商可以考虑加强合作与联盟,通过跟其他金融机构建立合作关系或者加入行业联盟,秉持互利共赢的原则,依托资源共享,提高自身的市场地位。另外,还可以积极探索新兴业务领域,例如强化投研能力,增强在特定领域的专业影响力;把握跨境业务机会,在一些尚未十分拥挤的新兴赛道着重发力。

(责任编辑:朱赫)推荐阅读:

指南财经网

指南财经网