热点解读丨AI算力需求高景气,央企发力算力建设

每经编辑 肖芮冬

图片来源于网络,如有侵权,请联系删除

一、AI算力需求高景气,央企发力算力建设

事件:近日,国务院国资委召开“AI赋能 产业焕新”中央企业人工智能专题推进会,强调中央企业要把发展人工智能放在全局工作中统筹谋划,深入推进产业焕新,加快布局和发展智能产业。加快建设一批智能算力中心,开展AI+专项行动。会上,10家中央企业签订倡议书,表示将主动向社会开放人工智能应用场景。

二、热点解读

1、人工智能的核心驱动涉及数据、算法与算力三个方面,AI应用侧快速发展带来长期、海量的计算需求,其中,高算力的技术基础设施能够加快数据处理和分析的速度,推动复杂算法模型的应用和优化,为人工智能的创新提供更广阔的空间。作为全球人工智能产业风向标,英伟达近日公告称公司2024年第四财季营收221亿美元,同比增长265%,环比增长22%,超出市场预期的204.1亿美元,其营收表现创历史新高,反映出当前AI算力需求的高景气度。算力作为AI时代底层基石,有望再次引发市场关注,相关供应商有望迎来业绩释放,关注AI算力产业链相关投资机会,包括AI服务器零部件、服务器整机、算力租赁、数据中心等环节。

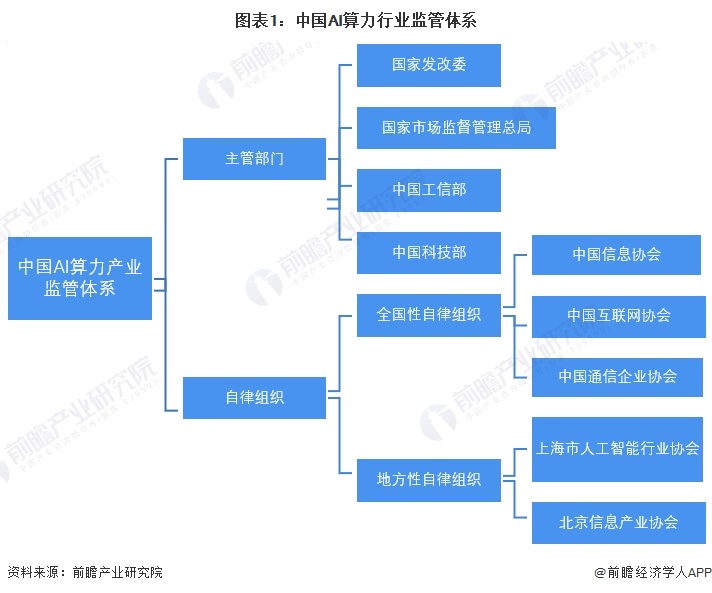

从国家层面来看,算力已成为衡量国力的重要体现,全球范围内的各国都在制定各自的人工智能战略和政策,以推动AI产业发展。这些战略中,加强AI基础设施的建设被普遍视为关键的组成部分,包括计算资源、数据资源、人才资源等。在此背景下,人工智能产业发展受到国家层面的重视,相关政策利好频现。从“东数西算”到“全国一体化算力网”再到“中央企业人工智能专题推进会”,彰显出政策支持的决心。此次国资委促央企发展人工智能,再度推动行业向前发展,看好受益国家和地方政府陆续发布标准和扶持政策的人工智能板块。

近年来,我国算力规模稳步扩张,算力发展为拉动我国GDP增长做出突出贡献,在2016—2022年期间,我国算力规模平均每年增长46%,数字经济增长14.2%,GDP增长8.4%。根据IDC数据,中国智能算力规模2023年将达到414.1EFLOPS,2022—2027年复合增长率达33.9%。当前国家高度重视算力建设,AI需求+政策驱动智能算力市场持续扩容。国产算力逐步加速,而智算中心是算力发展的关键。智能算力即人工智能算力,由GPU(图形处理器)、ASIC(专用集成电路)、FPGA(现场可编程逻辑门阵列)、NPU(神经网络处理器)等各类专用芯片承担人工智能场景应用的计算,在专门应用下具有性能更优、能耗更低等优点。我国数十个城市目前正在建设或规划建设智算中心,整体布局以东部地区为主,并逐渐向中西部地区拓展。未来,随着我国智算中心布局的持续优化与完善,以及人工智能应用场景的不断创新和解锁,智能算力需求将得到更大释放,智算中心的赋能作用将被进一步激发。伴随智算中心的不断落地,相关受益环节如算力调优、液冷散热、国产交换机等领域有望进一步拓展未来业绩增长空间。

长期来看,算力国产化是国内AI产业发展的趋势。国内AI芯片市场需求旺盛,根据艾瑞咨询测算,2022年中国的AI芯片市场规模约为385亿元,到2027年将有望达到2164亿元。据IDC数据,2022年中国AI加速卡(公开市场)出货量约为109万张,其中英伟达市占率为85%,华为市占率为10%,百度2%、寒武纪和燧原均为1%,AI芯片国产化空间广阔。目前国内AI算力的主要需求方包括智算中心、互联网厂商以及运营商、金融等行业客户。据机构调研,这三类客户均已开始积极寻求AI芯片国产替代。算力国产化进程不断加速,建议关注华为鲲鹏及昇腾产业链投资机会。

相关产品:

1、人工智能AIETF(515070)及其联接基金(008585/008586)

人工智能AIETF跟踪中证人工智能主题指数(指数代码:930713.CSI,指数简称:CS人工智)选取为人工智能提供基础资源、技术以及应用支持的公司中选取代表性公司作为样本股,反映人工智能主题公司的整体表现。该指数已纳入截至2018年9月30日的IOSCO金融基准原则鉴证报告范围。

2、芯片ETF(159995)及其联接基金(008887/008888)

芯片ETF跟踪国证半导体芯片指数(980017.CNI,指数简称:国证芯片)旨在反映A股市场芯片产业相关上市公司的市场表现,国证半导体芯片指数成分股“少而精”,聚焦优质个股,且流动性更高,长期收益较好。国证半导体芯片指数作为半导体芯片行业的代表性指数,能够反映该行业市场机遇。

(2)

3、云计算ETF(516630)及其联接基金(019868/019869)

云计算ETF跟踪中证云计算与大数据主题指数(指数代码:930851.CSI,指数简称:云计算指数)选取50只业务涉及提供云计算服务、大数据服务以及上述服务相关硬件设备的上市公司A股作为样本股,以反映云计算与大数据主题股票的整体表现。

数据来源:民生证券、太平洋证券、Wind,截至2024.2.22,本产品风险等级为R4(中高风险),以上基金属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

对于ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

对于ETF联接基金,基金资产主要投资于目标ETF,在多数情况下将维持较高的目标ETF投资比例,基金净值可能会随目标ETF的净值波动而波动,目标ETF的相关风险可能直接或间接成为ETF联接基金的风险。ETF联接基金的特定风险还包括:跟踪偏离风险、与目标ETF业绩差异风险、指数编制机构停止服务风险、标的指数变更的风险、成份券停牌或违约的风险等。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

推荐阅读:

指南财经网

指南财经网