创新药沪深港ETF(517110)大跌点评

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

图片来源于网络,如有侵权,请联系删除

创新药沪深港ETF(517110)大跌点评

每日经济新闻 2024-03-07 19:03:54

每经编辑 叶峰

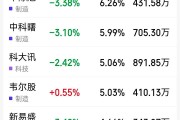

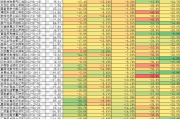

A股早盘出现沪强深弱格局,资源股走强;三大指数午前下挫,午后陷入盘整态势,随后市场进一步走弱,科技股集体回调。上证指数收跌0.41%报3027.4点,深证成指跌1.37%报9267.12点,创业板指跌2.33%报1789.94点,科创50指数跌2.18%报794.24点,北证50指数跌3.61%,万得全A跌0.93%,万得双创跌2.13%。市场成交额9896.8亿元,北向资金实际净卖出21.41亿元。

数据来源:wind

下跌原因:“生物安全法提案”持续发酵引发CRO大跌

前情提要:美国议员拟发起相关生物安全法提案制裁外国生物公司,提及华大基因、药明康德、药明生物。文件中提到无锡药明康德对美国构成了国家安全威胁。

药明康德就该法案作出澄清,强调公司并未涉足人类基因组学业务,也不收集基因组数据。药明康德计划与立法相关方沟通,力争草案内容的修改。

解读:市场担心对CXO龙头药明康德产生重大影响。CXO概念集体下挫,国内CXO龙头公司大部分收入来自海外,其中药明康德海外76%来自于海外收入,凯莱英89%来自海外收入,泰格医药超45%来自海外收入,康龙化成86%来自海外收入,昭衍新药79%来自海外收入。整个市场情绪低迷,CRO板块从年初开始逐步步入下行周期,悲观预期已经反映在了股价中,但是脆弱的市场情绪还是容易受到消息刺激而进一步恶化。

需要观测“议案”的落地情况和市场发酵。另外,全球创新药投融资额未来或因为美国降息出现大幅回暖,新一轮CXO上行周期依旧值得期待。

(个股仅供行业观点说明,非个股推荐)

【CXO行业上行周期依旧值得期待】

行业基本面情况:我国CXO市场面临内部竞争加剧和外部地缘政治扰动的挑战。近两年Biotech遭遇资本寒冬,收缩管线以缓解资金压力。部分Biotech公司也尝试进行CXO业务,从而导致CXO的潜在订单减少,内部竞争加剧,CXO产能过剩初显。另外,地缘政治带来了诸多不确定性,加之国际竞争的影响,如印度CXO市场合规性和产业体系的逐渐完善,部分订单外流加剧了中国CXO企业的竞争压力。

而且因主要经济体加息,全球创新药投融资放缓。CRO板块从年初开始逐步步入下行周期,从各大CRO上市公司的财报中就可以察觉到端倪,生物医药企业融资放缓,企业研发需求不振。根据财联社创投通发布的10月医疗健康领域融资数据,2023年10月国内医疗健康领域共发生62起融资事件(不包括IPO、定向增发等),同比减少26%,环比减少26%;披露融资总额约39.75亿元,同比减少17%,环比减少24%。创新药CXO整体处于行业周期底部,从三季报来看业绩增速有所放缓或者下滑,未来从药企需求的恢复到订单的落地以及业绩的改善仍需一定时间。

一方面为了应对愈发激烈的竞争,中国CXO企业通过多种发展模式转型从而争取持续增长。例如CRO+CDMO模式,以及药明康德提出的CRDMO及CTDMO的端到端服务模式,提高用户黏性,降低获客成本。另一方面,新兴业务和潜在创新药大单品有望打开CXO第二增长曲线。需要注意的是生物药的细分领域较多近年随着CGT、ADC、多抗、多肽等生命科学技术的逐渐成熟,叠加GLP-1等大单品的出现,新兴业务和潜在创新药大单品有望打开CXO第二增长曲线。也需要留意到整个医药板块积极因素(政策底部回暖+高基数影响减退+创新药放量)的变化。

【创新药政策端积极变化多】

2023年7月21日,国家医保局发布2023年《谈判药品续约规则》,对续约规则进行了进一步的细化和完善。《谈判药品续约规则》体现了对创新的支持。一方面,对新药和新增适应症药品的扶持。规则提出对连续纳入目录“协议期内谈判药品部分”超过4年的品种的支付标准在计算值基础上减半,以及对2022年重新谈判纳入或以补充协议方式增加适应症的药品可在计算续约降幅时扣减已发生降幅。这些调整激励了药企将新药及增加新适应症的药品纳入医保,降低了企业对二次降价的担忧,控制了新药总体降幅,为药企研发新药并积极参与医保谈判增加了动力。

另一方面,谈判续约体现了对“真创新”的支持。规则明确了对按照现行注册管理办法批准的1类化药、1类治疗用生物制剂,1类和3类中成药,在续约触发降价机制时,可以申请以重新谈判的方式续约,确保了创新药品在续约时能够得到合理的价格。

2024年2月5日,国家医保局《关于建立新上市化学药品首发价格形成机制鼓励高质量创新的通知》征求意见稿通过有关行业协会征求意见。“支持高质量创新药品在产品生命周期起始阶段获得与高投入、高风险相符的收益回报”。医保局统一制定企业自评量表,从药学物质基础、临床价值、循证证据强度等维度评估创新质量,对高质量创新药定价自由度提供支持。

【创新大品种静待放量,出海加速,有望修复创新药投资热情】

2023年是中国创新药资产出海交易的爆发年,交易数量相当于过去三年之和。2023年下半年起,国内创新药企出海形成燎原之势,跨国合作案例众多。经测算,2023年出海交易首付款金额超过300亿。据粗略统计,2024年的开年10天,就有十余笔海外合作达成。在2023实现License-out数量首次超过Lincense-in的基础上,2024年国产创新药或将迎来更大的跨越。

1) ADC(抗体药物偶联物)具有较强的逻辑支撑,其潜在的市场空间和成长性可能会超出当前预期值,是后PD1时代的核心方向。ADC领域交易活跃,默沙东与第一三共达成3款ADC产品合作,ADC领域BD出现新进展,国内多家药企近年来亦有多项与MNC的BD合作,国内ADC相关企业有望通过产品对外授权实现产品国际化。2023年欧洲肿瘤内科学会(ESMO)年于当地时间2023年10月20日-24日在西班牙马德里召开,多个癌种重磅研究数据陆续公布,数十家国内创新药企业披露相关研发管线最新进展,其中ADC方向引人关注。

2) GLP-1药物具备强效降糖疗效以及良好的减重效果,同时在心血管疾病(CVD)、非酒精性脂肪肝(NASH)、慢性肾病(CKD)、阿尔兹海默症(AD)等疾病领域也显示出巨大开发潜力。随着GLP-1类药物临床价值的不断挖掘和适应症的持续拓展,市场规模将持续扩大。近年来的减重药物领域中,GLP-1成为了最热门的靶点。全球减肥药市场规模预计将于2025年达到64亿美元。随着肥胖人数的增多以及居民的体重管理的意识的增强,减肥药市场潜在发展空间广阔。

3) 带状疱疹疫苗:智飞生物与GSK签订独家经销协议,2024-2026年重组带状疱疹疫苗最低采购金额达206亿元。随着带状疱疹疫苗、HPV疫苗等产品需求的提升,国内疫苗行业有望进入新景气周期。国产带状疱疹减毒活疫苗试生产批次已经获得批签发,拟采用1针法,价格为1369元/支,定价低于GSK疫苗(约1600元/支),且GSK采用两针法,有利于渗透价格敏感度较高的老年人群。

4) 非酒精性脂肪肝炎-NASH:由于NASH发病机理复杂,临床终点判定要求高,至今尚无公认有效的药物。获批上市Resmetirom作为首个达到FDA认可治疗双终点药物,在2023年6月正式递交NDA申请,有望打开全球百亿美元级别NASH治疗市场。以歌礼制药、中国生物制药为代表的中国药企也在紧密布局NASH赛道,占据国内市场先机。

5) 自免疾病-特应性皮炎:特应性皮炎治疗市场空间广阔,明星产品度普利尤单抗2022年全球销售额达到82.93亿欧元,中性假设下预计国内中重度特应性皮炎市场规模至2030年有望达291亿元。目前针对特应性皮炎的创新治疗药物主要有IL-4R单抗、JA抑制剂等,治疗效果显著;国内康诺亚、恒瑞医药、泽璟制药等企业布局产品已进入兑现期。

6) 阿尔兹海默症-AD治疗药物:AD领域新药研发难度极大,近期AD领域单抗药物研发进展不断。2023年7月6日,FDA批准了仑卡奈单抗在美国完全获批,仑卡奈单抗成为了20年来首款获得FDA完全批准的AD新疗法。

(个股仅供行业观点说明,非个股推荐)

低估值具有中长期投资价值。创新药板块自2021年来历经长时间,大幅度的回调,许多优质标的估值已处于底部区间。美国FDA肿瘤药物咨询委员会(ODAC)即将召开,或催化创新药行情。

数据来源:wind

【长期景气向好】需要观测“议案”的落地情况和市场发酵,重视恐慌抛盘后创新药板块的长期价值

国内创新药行业蓬勃发展,大病种新突破、国际化新进展等值得重点关注。后续真正有产品力的产品海外落地或为创新药带来估值提升的机会。当前国内创新药行业正处于蓬勃发展阶段,从投资角度和行业本身发展角度来看当前均有多个积极因素显现,叠加创新药领域大病种(减重、阿尔兹海默症、NASH、脱发、乙肝、自免疾病等)新突破、国际化新进展等行业积极因素当前创新药行业投资价值凸显。

在国内外复杂的宏观政治环境之下,医药作为内需+刚需的确定性长期成长性行业(人口老龄化的需求、未满足的临床需求、保障水平升级的需求等等)。当前综合比较优势明显,投资者可以持续关注创新药沪深港ETF(517110)、生物医药ETF(512290)、医疗ETF(159828)。

风险提示:

本速评已力求报告内容的客观、公正,但对这些信息的准确性和完整性不作任何保证,文中的观点、结论和建议仅供参考,相关观点不代表任何投资建议或承诺。行业或板块短期涨跌幅列示仅作为市场行情分析的辅助材料,仅供参考,不构成投资建议或承诺。

我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

版权合作及网站合作电话:021-60900099转688

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

欢迎关注每日经济新闻APP

推荐阅读:

指南财经网

指南财经网