洪涛股份何以走到锁定面值退市?自称散尽家财的董事长没套现过一分钱?

柬埔寨王国首都金边莫尼旺大道和西哈努克大道的交叉口有一栋烂尾大楼,CAMKOCITY(意为柬韩之城)。中方项目文书上它是“金塔42”。作为后续承建方的中资机构,在可见的上市期间未必能拿到属于它的建设资金了。

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

洪涛股份总承包的柬埔寨金边金塔42项目大厦效果图。

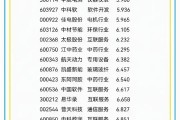

2024年6月20日收盘,作为“金塔42”项目承建方,深圳洪涛集团股份有限公司(002325,*ST洪涛)再次跌停,每股报收0.50元,总市值8.8亿元。

这是该股连续第14个交易日收盘价低于1元。后续交易日股价无法重回1元以上,*ST洪涛锁定“面值退市”。

之前的18日凌晨0时,*ST洪涛董事长刘新年以其个人名义在“洪涛股份”微信公众号发布公开信,自称“已散尽家财保洪涛”,“没有财务造假”、“个人持股在上市十四年来,没有套现一分钱”。

鉴于其过去十余年控制上市公司期间的种种反常、违规操作,刘新年的公开信并没有引起广泛同情。

6月17日晚间,*ST洪涛发布董秘辞职公告。董秘辞职后,*ST洪涛董秘办公室的电话一直无人接听。

锁定退市,董事长公开诉苦

6月20日晚间,*ST洪涛发布公司股票可能被终止上市的第六次风险提示公告。

*ST洪涛称,截至2024年6月20日,深圳洪涛集团股份有限公司股票收盘价连续14个交易日低于1元,根据《深圳证券交易所股票上市规则(2024年修订)》第9.2.4条相关规定,披露本次风险提示公告,公司股票存在可能被深圳证券交易所终止上市的风险。

“戴帽”之前的*ST洪涛也曾有过自己的高光时代。

洪涛集团成立于1985年,2009年12月A股上市,主业为高端公共装饰,主要承接剧院会场、图书馆、酒店、写字楼、医院、体育场馆等公共装饰工程的设计及施工。

其官网文章中,这家公司曾承接奥运会、大运会、世博会等场馆,人民大会堂等宴会厅,上海大剧院、广州歌剧院等国内剧院,以及华为、阿里巴巴、腾讯等企业办公大楼的建筑装饰工程,被业界称为“大堂王”、“大剧院专业户”。

公开资料显示,上市后,洪涛集团每年的归母净利润大致在1~3亿元之间。直到2018年,洪涛集团归母净利润亏损4亿元。2019年短暂盈利后,2020年至2023年,洪涛集团连续4年亏损,最高亏损14亿元。

今年1月,*ST洪涛发布公告称,被债权人惠州市中和建筑装饰材料有限公司申请重整及预重整,被申请重整的原因是,*ST洪涛未能按时支付上述债权人货款和损失91万元。

2023年年报显示,当年营业收入约7.41亿元,同比减少44.34%;归属于上市公司股东的净利润亏损约14.04亿元;基本每股收益亏损0.7995元。

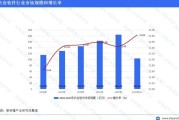

在解释亏损原因时,洪涛集团自称受疫情影响招投标和施工进程,应收账款回收减缓,营收减少,银行融资等成本增加;行业增速下降,新签订单数量减少。

受地产行业拖累,上下游企业回款难多是实情。2020年,洪涛股份应收账款与合同资产达到62.87亿元,占总资产比例超过50%。2022年应收账面余额约为32.80亿元,计提坏账准备为8.78亿元。

对于洪涛集团2023年的年报,中喜会计师事务所(特殊普通合伙)出具了无法表示意见的审计报告和否定意见的内部控制报告。独立董事也无法保证年报的真实准确完整。

在18日凌晨的公开信中,刘年新说,2023年度审计报告的“无法保留意见”我们是无法接受的。他说,洪涛集团经营40年,上市14年,刘年新做到了“五个没有”:“没有大股东资金占用反而长期借款5亿给公司纾困”、“没有一分钱的违规担保”、“从来没有内幕交易”、“实控人个人持股在上市十四年来,没有套现一分钱”、“没有财务造假”。

刘年新说:“为洪涛,我已濒临倾家荡产。除此之外,我还向亲朋好友借款,将自己的房子和孩子的房产抵押、变卖换来资金,全部投入到洪涛的经营。作为公司的大股东,个人经济最困难的时候,我也从未减持个人持有的公司股份,洪涛就像我自己的亲生孩子,我已散尽家财保洪涛。”

何以有今日?

这份公开信也解释了*ST洪涛的经营困境。

与2023年年报一样,刘年新认为“经济下行压力及行业周期影响,加之前几年疫情影响公司工程进度,并且建筑装饰行业普遍存在项目前期垫付资金的情况”,导致公司应收账款回款缓慢,公司因此出现资金紧张的情况。

刘年新说:“银行对房地产及建筑装饰行业采取收紧授信政策,部分到期银行授信及贷款无法续借,甚至出现要求提前归还贷款的情况。近五年,金融机构对洪涛抽压断贷10余亿元,进一步恶化了公司的现金流,致使公司的现金流难以维持正常业务经营。”

公开信里没有对*ST洪涛投资、管理混乱和种种违规行为的反思。

澎湃新闻记者梳理2015年至2023年年报发现,仅投资北京尚学跨考教育科技有限公司(简称尚学跨考)和上海学尔森文化传播有限公司(简称学尔森),*ST洪涛全体股东承担数亿元损失。

2015年3月13日,洪涛股份与尚学跨考的股东张爱志、曹先仲、张文平共同签署了《股权转让及增资协议》。洪涛股份2.35亿元对价取得尚学跨考公司70%股权。

2016年4月,洪涛股份在《关于2015年度业绩承诺实现情况的公告》中披露了这次股权交易的业绩对赌条款。即尚学跨考向公司承诺:尚学跨考2015年度、2016年度、2017年度的扣非后净利润预测数不低于3,500万元、4,600万元和6,000万元。如尚学跨考这3年内净利润低于前述承诺,尚学跨考原股东将按照协议约定的方式向公司补偿。

洪涛股份称,公司已于尚学跨考2015年专项审计报告出具后10日内书面通知尚学跨考原股东以现金方式向公司进行补偿。张爱志、张文平、曹先仲应向公司支付现金1239.23万元。

2016年,尚学跨考完成业绩承诺。2017年尚学跨考净利润4,658.96万元,原股东张爱志等人应向尚学跨考支付现金合计938.73万元。

2018年年报不再单列尚学跨考当年的利润数据,但在“本期归属于少数股东的损益”项目内,尚学跨考占30%股权股东的收益是“-1,053,940.82元”。年报在商誉减值准备里增加了尚学跨考收购形成的商誉,本次计提11,449.15万元,余额为12,424.64万元。

此后3个财年内,在商誉减值准备项,2020年计提5729.78万元,2021年计提3516.07万元,2022年计提3178.79万元。

值得注意的是,2022年9月13日深交所的一份通报批评揭开了本次交易更多不为人知的内容。

深交所称,(当初)收购时,原股东张爱志、张文平、 曹先仲对尚学跨考的累计欠款达6,590.05万元,相关公告中未披露上述情况。收购完成后,该三名股东在2016-2017年期间陆续以个人名义向尚学跨考借支款项用于其他投资,尚学跨考对张爱志、张文平、曹先仲的其他应收款增加了1,101.86万元,累计欠款7,691.92万元。

洪涛股份在收购尚学跨考时未披露其原股东张爱志等人的借款事项,也未对该事项进行审议,直到2021年4月27日才召开第五届董事会第十五次会议补充审议通过了《关于子公司对外提供财务资助的议案》,同意对尚学跨考2015年至2017年期间向原股东累计提供 7,691.92万元的财务资助进行追认。

深交所因此对公司给予通报批评的处分;对公司董事长刘年新、时任总经理韩玖峰、时任董事会秘书李庆平、时任财务总监宋华给予通报批评的处分。

19.2倍并购项目对赌条款反常

尚学跨考并不是唯一拖累*ST洪涛财报的失败项目。2015年9月11日晚间,*ST洪涛公告,公司与学尔森及其股东邱诺明、邱四豪共同签署了股权转让协议,公司以股权转让方式以2.98亿元对价取得学尔森85%股权。该笔收购较净资产溢价19.2倍,产生商誉2.83亿元。

作为国内建筑培训品牌之一,学尔森通过线上线下相结合的O2O教学模式,主要培训业务是一级、二级建造师、造价工程师、造价员、消防工程师、建筑现场八大员的线上、线下考前培训。

公开数据显示,2013年度、2014年度和2015年1-4月,学尔森分别实现营业收入1.18亿元、1.50亿元和0.65亿元,实现利润总额分别只有335.51万元、201.31万元和156.84万元。

吊诡的是,对赌协议里,学尔森原股东却给出了未来3年盈利超过10余倍的承诺。即学尔森2015年度、2016年度及2017年度净利润(以扣除非经常性损益的净利润为计算依据)分别不低于2500万元、4000万元和6000万元。

如果业绩不达标,如何补偿?*ST洪涛签署了一份补偿条款几乎违背常识的对赌协议,原股东应按照其股权比例(15%,而非85%)向公司履行现金补偿义务,承诺利润与实际利润差额乘以原股东现在的持股比例。

并购完成后的5年,学尔森连年亏损,总亏损金额达1.23亿元。与此同时,学尔森的商誉就一直减值,截至2019年末,该并购的商誉已经全部计提完毕,累计减少净利润2.83亿元。

学尔森三年累计未实现利润1.98亿元,若按照*ST洪涛与尚学跨考对赌协议中的补偿条款,邱四豪、邱诺明等原股东将赔偿上市公司1.68亿元,而实际总赔偿金额仅约0.3亿元。

2018年4月,邱四豪、邱诺明等原股东向深圳国际仲裁院提出申请,要求*ST洪涛履行标的公司其余 15%的股权收购义务并支付收购价款及逾期利息合计人民币5,619万元。

2018年9月15日,*ST洪涛公告,上市公司与学尔森原股东达成一致达成和解,将按照2015年签署的《关于上海学尔森文化传播有限公司之股权转让协议》,继续履行收购学尔森剩余15%股权的义务。

2018年12月底,洪涛股份将学尔森20%股权转让给了深圳鹏源建工集团。

2020年12月12日,*ST洪涛董秘在答投资者问时透露,这20%股权的交易对价是2800万元。

没有套现一分钱?

在公开信中,刘年新称:“实控人个人持股在上市十四年来,没有套现一分钱。”

梳理*ST洪涛既往年报和公告,公开信息给出了相反的结果。

2015年9月15日,深交所在关注函中,关注了公司实际控制人刘年新与新疆日月投资股份有限公司(简称日月投资)是否为一致行动人。原因是日月投资多笔减持。

日月投资成立于2006年10月25日,是由*ST洪涛92名员工共同出资设立的公司,刘年新持有日月投资 33.27%股份。其主营业务是投资兴办实业,投资咨询,日月投资目前除持有本公司股份外没有其他业务和投资。

2009年12月,洪涛股份上市,发行价27元。日月投资对洪涛股份的持股比例为23.26%,持股对应市值约7.54亿元。3年锁定期满后,日月投资开始大额减持。

公开数据显示,2013年1月,日月投资首次通过大宗交易减持了洪涛股份4.97%的股份,套现约3.25亿元。这也是洪涛股份上市后首笔股东减持。5天后,日月投资又减持了洪涛股份3140.52万股股票。两次减持日月投资合计套现超过8亿元。

此后,日月投资承诺在2013年不再进行减持。2014年1月,日月投资再次通过大宗交易减持了3.12%的洪涛股份股份,套现1.88亿元。两个月后,日月投资继续套现1.11亿元。

日月投资的减持并没有终止,2023年年报时下降至0.94%。当下已不在前10大股东之列。

今年6月17日,*ST洪涛发布公告,2024年以来,日月投资再减持1064.83万股。即将退市之际,日月投资再抓紧套现超过1600万元。

深交所查明,日月投资自2022年7月后不再是*ST洪涛5%以上股东, 持股仅为4.87%。2023年年报显示,日月投资持股比例降为 0.94%,2024年一季度报告中,日月投资已不再是*ST洪涛前十大流通股股东。

深交所称:“我部关注你公司是否存在发布利好信息影响股价、直接或间接配合有关方减持的情形。”

作为实控人,刘年新自称,“看好公司未来发展”,增持多少?

2016年9月19日,洪涛股份发布实控人增持计划完成公告。公告显示,从2015年9月17日起的12个月内,刘年新新累计增持公司股份1,536,000股,占公司股份总额的0.1278%。按当时股价计算,支付对价1600余万元。

2017年,洪涛股份多次发布实控人刘年新、陈远芬夫妇的增持计划,到增持届满时,二人为增持合计花费约1.12亿元。

与此同时,刘年新通过质押股权获取资金。

2017年底,刘年新进行了首次股票质押,将所持股份的49.11%质押给国信证券,质押股票对应市值约8.7亿元。后续公告显示,这笔钱最终用于刘年新的个人消费以及支持上市公司生产经营,而这笔质押在经历了6次延期回购之后,至今没有解除。

2022年7月13日,刘年新向深圳市高新投小额贷款有限公司质押洪涛股份3000万股,用于自身资金需求。

本次质押股份3000万股,占其所持公司股份的7.70%,占公司总股本比例的1.83%。质押起始日为2022年7月12日。

公告显示,刘年新共持有公司股份数量为389,705,180股,占公司总股本比例为23.74%。累计质押274,580,000股股份,占其所持有股份比例为70.46%,占公司总股本比例为16.73%。

截至2024年一季度末,刘年新所持股份质押率超过96.5%。刘年新、陈远芬夫妇合计持股约3.27亿股,占比18.63%。

(责任编辑:朱赫)推荐阅读:

指南财经网

指南财经网