年报多项财务指标存疑 中银绒业收问询函

营业收入下降,主营业务毛利率却在增长;对收购子公司首年商誉计提减值0元,次年却计提减值1亿多元;连续多年扣非净利润均为负值……近日,深交所一纸问询函曝露出中银绒业2023年年报中的诸多问题。

图片来源于网络,如有侵权,请联系删除

中银绒业2023年营业收入、归母净利润双双下滑,归母净利润由盈转亏,亏损1.35亿元,同比下降1416.11%。大额商誉减值计提成为由盈转亏的主要原因,其背后则是子公司经营业绩不及预期。

图片来源于网络,如有侵权,请联系删除

在2021年以并购方式入局新能源行业后,中银绒业走上了并购“踩雷”之路。

图片来源于网络,如有侵权,请联系删除

多项业绩指标冲突被问询

5月9日,中银绒业披露已回购占公司总股本0.47%的股份。由于近期中银绒业股票价格出现较大波动,公司此前公告称,计划以3000万元至4000万元回购公司股份,回购价格不超过1.92元/股(含本数)。

中银绒业股价出现波动的原因,与业绩情况密切相关。

年报显示,公司2023年实现营收5亿元,同比减少20.47%;归母净利润亏损1.35亿元,同比减少1416.11%;扣非净利润亏损1.51亿元,比上年减少3903.14%。

业绩数据的不协调性引起了交易所的注意。深交所要求中银绒业说明其净利润及扣非净利润大幅下滑、与营业收入变动幅度不一致的原因及合理性,以及与同行业可比公司是否存在较大差异。此外,公司自2015年起扣非净利润均为负值(2021年除外),深交所要求其说明原因,并说明公司持续经营能力是否存在重大不确定性,影响公司2023年营业收入和净利润的相关因素是否具有持续性。

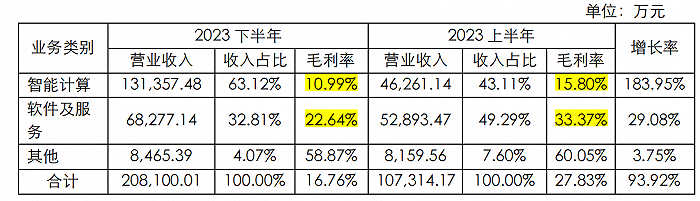

对于2023年营收下滑,中银绒业表示,主要因碳酸锂价格大幅下跌及下游需求放缓影响,子公司四川锂古新能源科技有限公司(简称“四川锂古”)收入大幅下滑。数据显示,中银绒业占总营收超七成的新能源行业营业收入为3.61亿元,同比下降30.52%,毛利率为20.27%,同比增长5.63%。

营收下降,毛利率不降反增,深交所要求中银绒业结合产品和原材料价格走势、产品成本构成等情况,说明公司报告期内营业收入下降的具体原因及合理性,并说明在营业收入下降的情况下,新能源行业毛利率增长的原因及合理性。

商誉减值计提合理性引质疑

除了利润数据参差,资产负债表上的商誉减值数据也疑点重重。

中银绒业2023年归母净利润由盈转亏,资产减值损失成为关键原因。2023年,中银绒业的资产减值损失达1.41亿元,其中商誉减值损失为1.04亿元,而商誉减值的主要公司是河南万贯实业有限公司(简称“河南万贯”)。

2022年11月18日,中银绒业公告称,为扩大公司在新能源产业、特种石墨领域的投资、布局,公司以自有资金2.77亿元受让河南万贯70%的股权,并形成商誉1.76亿元。当时,标的评估值增值率高达251.47%。2022年公司收购河南万贯形成商誉计提减值0元,然而,这个数值到2023年变为1.01亿元。

无独有偶。2022年,中银绒业就收购都江堰市聚恒益新材料有限公司(简称“聚恒益”)形成的商誉未计提减值,2023年则计提商誉减值266.21万元。值得注意的是,聚恒益2023年度实现营业利润130.96万元,净利润为-141.6万元。

对于“过山车”式的商誉减值计提,深交所要求中银绒业说明公司高溢价收购河南万贯是否仍具有合理性,商誉的初始确认依据及是否符合《企业会计准则》的有关规定;说明公司对于河南万贯减值测试过程、资产组的认定情况等内容,以及前年度及报告期内商誉减值计提是否审慎、合理;说明2023年对聚恒益计提商誉减值的测算过程及其合规性。

此外,两个报告期内差别巨大的业绩承诺完成率也令人生疑。

财报显示,河南万贯2022年9月至12月和2023年分别实现净利润1485.62万元、1419.44万元,业绩承诺完成率分别为129.18%、28.97%。据此,深交所要求中银绒业详细说明河南万贯2022年业绩精准达标、2023年未实现业绩承诺且业绩下滑的具体原因及合理性,以及影响河南万贯业绩变动因素的发生时点及持续性。

新能源项目进展缓慢受关注

中银绒业是一家实施双主业运营的公司,此前主要业务为羊绒及其制品等贸易。2021年,公司通过并购方式进入锂电池正极材料磷酸铁锂行业,控股子公司四川锂古通过租赁具备年产4200吨磷酸铁锂生产能力。2023年,公司新能源业务营收远超纺织业务,占总营收比重超七成。

但是,跨界选手的业绩表现并不乐观。

中银绒业2024年一季度实现营收4892.26万元,同比减少67.91%;归母净利润1063.03万元,同比减少242.51%,延续了公司2023年度的业绩颓势。

从业务构成来看,2023年公司磷酸铁锂业务占总营收的28.24%,其高达66.22%的营收同比降幅极大冲击了公司年度整体营收。这背后则是磷酸铁锂价格的断崖式下跌。

2023年河南万贯的净利润为1419.44万元,业绩承诺完成率仅为28.97%。

2021年、2022年业绩达标后,聚恒益2023年的业绩迎来大幅下滑。综合各项因素,深交所在问询中对聚恒益2021年和2022年业绩真实性、准确性提出质疑,并要求其说明是否存在提前确认收入或延后确认费用虚增利润以规避承担业绩承诺补偿义务的情形。

此外,公司8万吨锂电池正极材料磷酸铁锂项目在2023年内无实质进展,深交所要求其说明该项目用地合宗的进展情况,后续还需履行的相关政府审批或备案程序,以及是否存在无法取得土地合宗批复,导致项目无法顺利实施的重大风险。

(责任编辑:张紫祎)推荐阅读:

指南财经网

指南财经网